Leer PDF: Boletín cgt-168-Injusticia-tributaria

¿De dónde se obtienen los ingresos públicos? ¿Cómo han evolucionado?

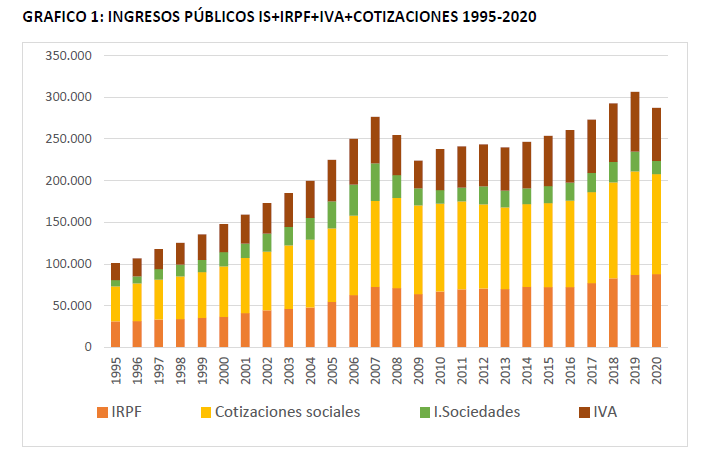

Si observamos la estructura de los ingresos públicos en el Estado, teniendo en cuenta los 3 principales impuestos (IVA, Impuesto de sociedades e IRPF) y las cotizaciones sociales (cuota que tanto empleados como empleadores deben de abonar al Estado como aportación), observamos que el groso de los ingresos públicos recae sobre las rentas del trabajo (IRPF y Cotizaciones sociales)1.

A raíz de estos datos podemos decir que:

La principal fuente de ingresos públicos corresponde a las cotizaciones a la seguridad social.

Según datos sobre ingresos de la Seguridad social para el último año disponible, 2020, se ingresaron 119,995 millones de € de los cuales aproximadamente el 75% es abonado por el empleador y el 25% corresponde a las cotizaciones pagadas por los trabajadores.

Un ingreso que tiene especial funcionalidad, no es un tributo, es un ingreso que lo gestiona de forma exclusiva y solo puede ser gastado por la Seguridad Social.

En relación al año anterior, ha habido una disminución del 3,46% debido al descenso en la cotización de ocupados en 6.708,08 millones de euros (un 5,73% menos) mientras que la cotización de desempleados se eleva en 2.408,77 millones de euros (un 33,66% más).

Una reducción de ingresos debido a las exoneraciones de las cuotas de los trabajadores de empresas acogidas a ERTEs y autónomos que se han acogido a las medidas COVID al disminuir sus ingresos.

A pesar de esta reducción de ingresos por cotizaciones en un 3% en 2020, siguen siendo éstas la principal fuente de ingresos públicos.

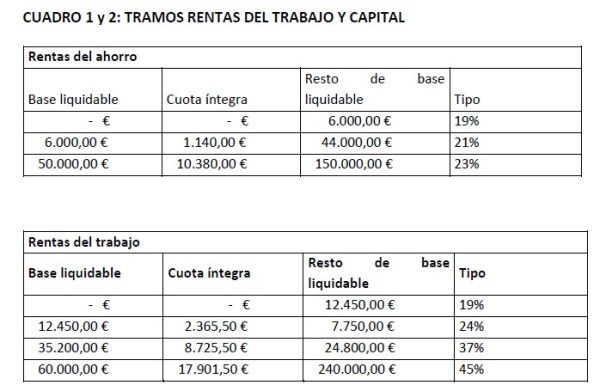

La segunda fuente de ingresos, procede de los ingresos del IRPF (en 2020 se ingresó más de 87 millones de €). Es el impuesto directo que se graba sobre las rentas de las personas físicas, representando el 82% del total de ingresos directos y un 45% del total de impuestos.

Es un impuesto dual, ya que no sólo  las cuales cuentan con menores tipos que las rentas del trabajo y no graban del mismo modo las rentas del ahorro más altas con un tramo mayor.

las cuales cuentan con menores tipos que las rentas del trabajo y no graban del mismo modo las rentas del ahorro más altas con un tramo mayor.

Fuente: Agencia tributaria

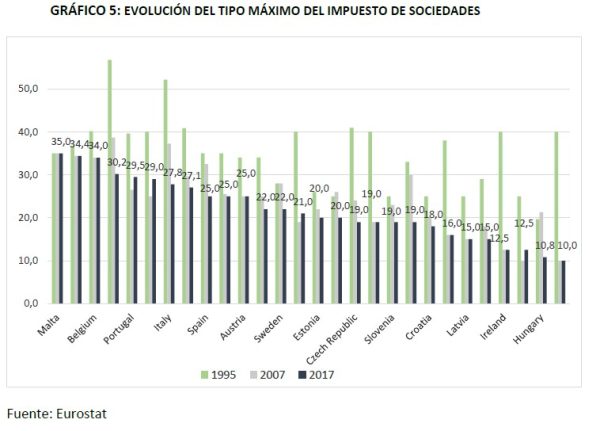

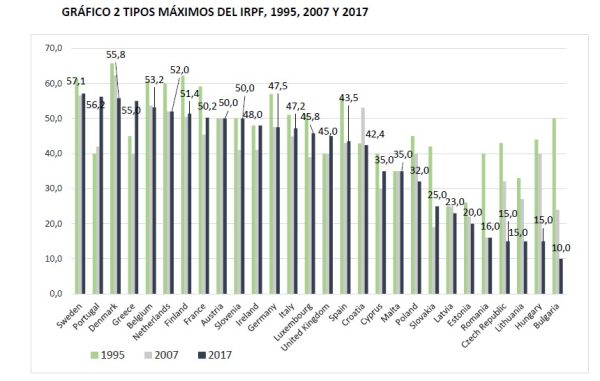

Además de esta diferencia entre rentas del trabajo y del capital, la evolución de este impuesto en las últimas décadas ha sido tremendamente regresiva. No solo se han ido reduciendo el número de tramos que grabar, sino que la tendencia ha ido reduciendo los tipos máximos. Como podemos ver a continuación, esta tendencia se repite en todos los países europeos.

Una evolución que revela la tendencia regresiva en la elaboración de los sistemas tributarios, donde en términos relativos, los que menos tienen, pagan más.

En definitiva, el IRPF es el impuesto más importante del Estado que a lo largo de los años ha ido favoreciendo a las rentas del capital y las rentas más altas, haciéndolo un impuesto crecientemente más regresivo. A pesar de ser una de las principales herramientas para fomentar la progresividad y la distribución de riqueza, parece que las reformas fiscales realizadas no han ido en la línea ganar progresividad.

La tercera fuente de ingresos procede del impuesto indirecto sobre el consumo, el IVA

En 2020, el IVA recaudó más de 63 millones de euros, el 33% del total de impuestos. Un impuesto que lo pagamos sobre el consumo, independientemente de los ingresos que tengamos y que, por tanto, su naturaleza es regresiva, ya que no se graba en proporción a la situación económica de cada persona, sino de lo que consume. Su evolución ha estado marcada por la desaparición del IVA a bienes de lujo (o IVA incrementado) que en el 1992 era del 28%, y el incremento del tipo general al 21% actualmente. Cada vez más, los impuestos indirectos han ido ganando peso sobre el total de ingresos de los impuestos, lo que hacen el sistema tributario más regresivo. No solo en España, sino que parece ser una tendencia generalizada en toda Europa

Finalmente, llegamos a que la cuarta fuente de ingresos corresponde al Impuesto de Sociedades.

Un tributo directo que graba las rentas de las empresas y que en el año 2020 ingresó 24.838 millones de €, un 33% menos que en 2019. Unos ingresos similares a los obtenidos hace 20 años2. Y si, la crisis de la COVID ha podido tener un efecto sobre esta reducción, sin embargo, viendo la evolución de los ingresos de este impuesto y analizando las últimas noticias sobre los beneficios de las empresas tecnológicas y el tipo efectivo que finalmente pagan, vemos que es la suma de todo ello, explica la fuerte disminución del ingreso procedente del Impuesto de Sociedades.

Representa el 8% del total de impuestos directos y al 15% del total de ingresos totales tributarios. Al igual que el IRPF, los tipos máximos se han ido reduciendo en España y en el resto de países europeos, haciéndolo crecientemente regresivo, más si cabe.

Un impuesto que cuenta con numerosas exenciones y deducciones lo que permite a las empresas formular distintas situaciones fiscales para reducir los pagos tributarios, así como otros beneficios, como computar las bases imponibles negativas en periodos previos, es decir, que, si hay una empresa con pérdidas, éstas pueden compensarse con beneficios futuros y así pagar menos impuestos (caso de AMAZON que luego explico).Una consideración que en el caso de las rentas del trabajo no se contempla.

Es cada vez más común que, dada la naturaleza de los grupos empresariales, unión de sociedades de forma globalizada, encontremos en sus cuentas diversas técnicas de ingeniería fiscal para evadir impuestos. Además, podemos decir, que este impuesto es tremendamente injusto, ya que las deducciones que existen son hechos que solo se lo pueden permitir un grupo muy determinado de empresas (grandes, tecnológicas, pertenecientes a un grupo consolidado) lo que hace, como veremos a continuación, que haya grandes diferencias entre el tipo nominal y el efectivo (el que realmente se paga).

En base al Informe Anual de Recaudación de la Agencia Tributaria, hemos podido conocer la fuerte caída de la recaudación del impuesto de sociedades. Sin embargo, la evolución de este ingreso en los últimos años dista de recuperarse al periodo previo a la crisis. Si bien la COVID-19 ha sido un factor determinante en la actividad de muchas empresas, lo cierto es que hay que destacar dos aspectos muy importantes:

1. La evolución desde el estallido de la crisis en 2008 denota una tendencia estructural que está lejos de alcanzar los niveles previos. De hecho. La fuerte caída de la recaudación de este impuesto preocupa a las personas expertas. Tal y como refleja el Sindicato de Técnicos de Hacienda (GESTHA3), esta caída del 33,4% respecto a 2019, con 8.150 millones menos, es realmente alarmante cuando la caída de la recaudación total de todos los impuestos fue de sólo el 8,9%. Además, GESTHA resalta que “no tiene reflejo con el 10% de la caída del PIB de 2020, ni con la evolución de la recaudación del resto de los impuestos estatales, en los que los impuestos indirectos cayeron un 11,8%, en sintonía con la caída de la economía, mientras que, gracias a los ERTE, el IRPF aumentó un 1,1%”. Por tanto, esta caída no responde tanto a factores coyunturales -crisis COVID-19- sino más bien a elementos estructurales.

2. Si observamos el informe que publicó la Agencia tributaria en 2018 (datos de 2016), ya había evidencia del problema sobre la recaudación del impuesto de sociedades. En este informe, la Agencia Tributaria muestra que un total de 27 sociedades, con 25.325 millones de beneficio en 2016, tan solo pagaron un 0,3% en todo el mundo4, de esa cantidad. El 36,6% de las multinacionales (49) acumulan el 31,4% del beneficio neto, pero solo aportan el 6,4% del impuesto mundial (su tipo efectivo medio fue del 3,1%).

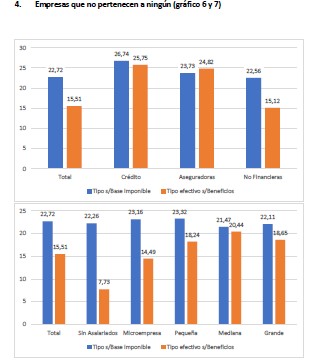

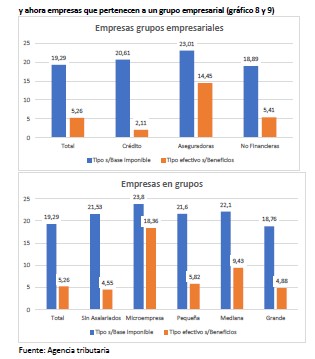

3. Si analizamos los datos de 2018 por empresas pertenecientes a grupos y las que no, tanto por tamaño como por tipo, observamos grandes diferencias entre el tipo sobre la base imponible y el tipo efectivo que finalmente tributan sobre los beneficios.

En definitiva, las diferencias entre los tipos efectivos sobre la base imponible y lo que realmente se tributa sobre los beneficios, muestra divergencias entre los tipos de sociedades. Las empresas más grandes y pertenecientes a grupos consolidados, son las grandes beneficiadas de la estructura fiscal de este tributo. Una estructura que explica la reducción de ingresos del impuesto de sociedades desde hace ya unos años.

5. Con la crisis de COVID, hemos visto empresas que han perdido y otras, en cambio, han aumentado sus beneficios, como son las tecnológicas. Al aumentar el consumo y la compra de tecnología durante la pandemia. Microsoft, Apple, Amazon, Alphabet, empresa matriz de Google, Facebook y Samsung han ganado, como mínimo, más del 30% de lo que ganaron el año pasado. En concreto, Amazon, ha multiplicado por 3 sus beneficios durante el primer trimestre de 2021 hasta los 6.684 millones de euros.

Alphabet, (herramienta de Google), casi ha triplicado sus beneficios durante el primer trimestre hasta los 14.800 millones de euros. Mientras que Facebook, WhatsApp e Instagram los han duplicado5.

Siendo Amazon la empresa que más ha ganado durante este año de pandemia, registró unos ingresos récord de 44.000millones de euros en Europa (no tributa en España, sólo las logísticas asociadas). Sin embargo, no ha tenido que pagar el impuesto de sociedades en Luxemburgo, donde tributa sus operaciones en España, Reino Unido, Francia, Alemania y otros 4 países, ya que ha presentado créditos fiscales de 56 millones de euros y 2.700 millones en pérdidas acumuladas.

6. Datos España Agencia tributaria 2020 Como ya hemos especificado antes, los datos que acaba de publicar la agencia tributaria desvelan dos aspectos importantes: la crisis de la COVID y su relación con la falta de ingresos tributarios procedentes del impuesto de sociedades y el problema estructural que reside en las diferencias entre los tipos efectivos y nominales, así como las fuertes desigualdades entre tipos de empresas.

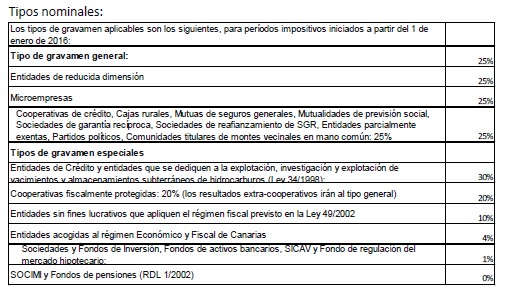

Según la Agencia tributaria, los tipos nominales son los siguientes:

Sin embargo, tal y como se desarrolla en el Informe Anual de Recaudación Tributaria del 2020, el tipo efectivo, tanto en la base imponible (es decir, el importe de la renta obtenida menos la compensación de bases imponibles negativas de períodos impositivos anteriores) como en los beneficios, difieren bastante.

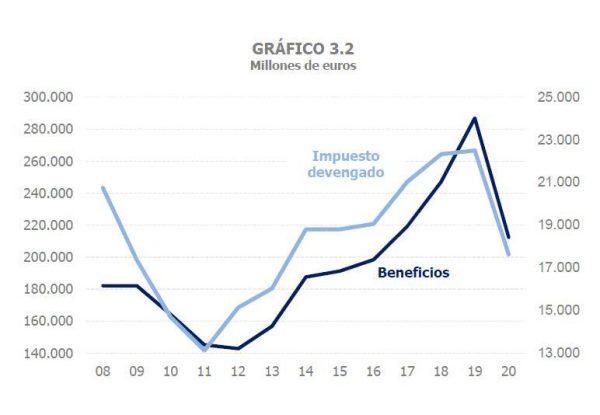

Esto explica la escasa recaudación de este impuesto a pesar de los beneficios de las sociedades. De hecho, tal y como podemos ver en el gráfico 3.2 del Informe, observamos que el impuesto devengado -o impuesto neto- en 2020 es similar a los años 2014 y 2015, aunque el nivel de beneficios en 2020 es un 12% mayor que en esos años.

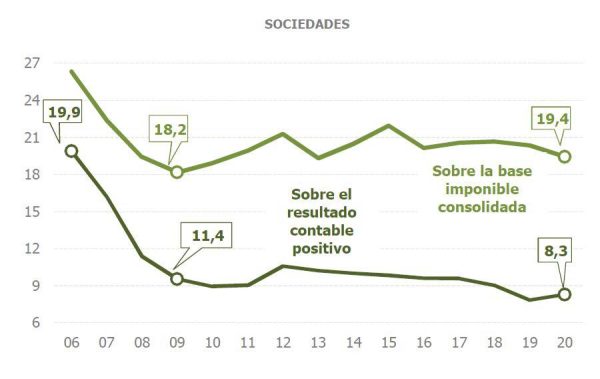

Tal y como desarrolla la Agencia tributaria en el informe, “la dispar evolución de beneficios, base imponible e impuesto devengado muestra el proceso de lenta erosión que se produce en el tipo efectivo”. Como podemos ver en el siguiente gráfico, el tipo efectivo que pagan las empresas sobre el beneficio es del 8,3% cuando en 2006 era del 19,9%.

Y gran parte de esta diferencia es el amplio grupo de bonificaciones y deducciones de la cuota íntegra que las empresas, especialmente las que pueden hacerlo, pueden deducirse de la cuota íntegra:

• Deducción por actividades de investigación y desarrollo e innovación tecnológica.

• Deducción por inversiones en producciones cinematográficas, series audiovisuales y espectáculos en vivo de artes escénicas y musicales.

• Deducciones por creación de empleo.

• Deducción por creación de empleo para trabajadores con discapacidad.

Unas deducciones que, como hemos podido comprobar, son solo las empresas más grandes y con mayor poder las que pueden llevar a cabo este tipo de actividades que suponen un estímulo para pagar menos impuestos, y que difieren notablemente del resto de empresas.

En definitiva, dada la caída de la base y del tipo efectivo, el Impuesto sobre Sociedades devengado disminuyó un 21,6% en 2020. Desde GESTHA también denuncian el agujero fiscal que se ha producido en la tributación de grandes grupos empresariales. De hecho, cuantifican este agujero en más de 24.000 millones de € en los últimos 4 años6. Además, Gestha denuncia que las empresas siguen tributando 21.000 millones de euros menos al año que en 2007, a pesar de que los beneficios empresariales, antes de impuestos y tras los ajustes intragrupo, se han recuperado un 23,3% en ese mismo periodo de tiempo. Ante esta evolución, no sólo en España sino en gran parte del mundo occidental, ha nacido una iniciativa, impulsada por EE. UU y apoyada por el FMI, para unificar el impuesto de sociedades entre países y alcanzar un acuerdo global para gravar a las multinacionales con un mínimo de impuesto de sociedades para evitar el desvío de capitales a países considerados paraísos fiscales.

A pesar de existir un alto número de países de acuerdo con esta iniciativa contra el dumping fiscal, veremos qué pasará con el poder del capital en esta correlación de fuerzas. Aunque siendo una iniciativa de EE. UU y el FMI7, no creo que la medida sea la panacea del sistema fiscal y la herramienta para hacer sistemas fiscales más progresivos, donde los que más riqueza tienen, paguen más.

¿Dónde está el problema? ¿Cuáles son las debilidades del mismo?

Haciendo referencia a las preguntas iniciales, es evidente que existe un problema en la estructura de los ingresos públicos. No existe un sistema progresivo ni equitativo, ya que los impuestos recaen principalmente sobre las rentas del trabajo, e impuestos como el de sociedades, no gravan de forma efectiva, perdiendo de esta forma un importante volumen de recursos.

La principal debilidad está en las imposiciones sobre las rentas del capital y los beneficios, además de los escasos y e injustos tramos existentes en el IRPF. El resultado ya lo conocemos: insuficiencia de ingresos e injusticia tributaria. Y para solucionarlo, es urgente una reforma fiscal que permita recaudar más de las rentas más altas, permitir obtener mayores ingresos de las rentas del capital con más tramos y un trato equiparable a las rentas del trabajo. Y, por supuesto, un radical cambio en el impuesto de sociedades que permita incrementar el tipo efectivo mínimo, lo que realmente pagan las empresas, y establecer más tramos efectivos para que las empresas que mayores beneficios registren, más impuestos paguen. Es evidente que un acuerdo a nivel global de establecer un impuesto de sociedades mínimo del 15% sería una medida básica para evitar el dumping fiscal y los paraísos fiscales.

No podemos entrar en el debate del recorte del gasto público cuando el verdadero problema de la economía publica es la falta de ingresos y la estructura del sistema fiscal.

Si es necesario gastar más para aumentar y mejorar la calidad de los servicios y bienes públicos, entonces deberemos de buscar las herramientas y la fórmula para ingresar más y de forma justa y equitativa.